Обзор рынка лакокрасочных материалов

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

1. ВВЕДЕНИЕ

Лакокрасочные материалы (ЛКМ), согласно ГОСТ-34346-2006 «Материалы лакокрасочные. Термины и определения» и ГОСТ Р 52491-2005 «Материалы лакокрасочные, применяемые в строительстве», - это жидкие, пастообразные или порошковые материалы, образующие при нанесении на окрашиваемую поверхность лакокрасочное покрытие, обладающее защитными, декоративными или специальными техническими свойствами.

Все ЛКМ можно разделить на следующие основные группы:

-

Краска - жидкий или пастообразный пигментированный лакокрасочный материал, имеющий в качестве пленкообразующего вещества олифу различных марок или водную дисперсию синтетических полимеров и образующий при нанесении на окрашиваемую поверхность непрозрачное лакокрасочное покрытие

-

Эмаль (эмалевая краска) – ЛКМ, состоящий из пленкообразующей основы, растворителя и дисперсии в них пигментов, наполнителей и прочих добавок

-

Лак – ЛКМ, образующий при нанесении на окрашиваемую поверхность прозрачное покрытие

-

Грунтовка - состав, наносимый первым слоем на подготовленную к окраске или отделке поверхность для создания надёжного сцепления верхних (кроющих) слоёв покрытия с обрабатываемой поверхностью и выравнивания её впитывающей способности. От окрашивающих составов грунтовки отличаются меньшим содержанием пигментов, а также наличием специального компонента — основы

-

Шпатлевка - пастообразный или порошковый материал, применяемый для выравнивания поверхностей перед нанесением на них материалов для отделки помещений. Шпаклёвками называют составы, применяемые для выравнивания поверхностей, которые подлежат окраске

ЛКМ имеют важное значение для многих отраслей промышленности: строительства, автомобилестроения и машиностроения и прочих. Они могут выполнять как декоративную, так и защитную функцию. Могут использоваться для окраски дерева, металла, камня, пластика.

2. АНАЛИЗ РЫНКА

Одним из основных факторов, влияющих на рынок ЛКМ, как и на многие другие отрасли экономики России, является кризисная экономическая ситуация в стране, ослабление национальной валюты, а также тенденция импортозамещения.

Для оценки ситуации в экономике страны можно использовать индекс RSBI, составляемый ежеквартально Опорой России, совместно с «Промсвязьбанком». Индекс отражает настроения в сегментах малого и среднего бизнеса; составляется на основании опросов участников рынка по нескольким направлениям: доступность финансирования, готовность к инвестированию, продажи, кадры. Последний доступный рейтинг был составлен по итогам III квартала 2016 года. Согласно его данным, ситуация несколько улучшается в течение последних трех отчетных периодов, однако происходит только снижение темпов падения показателей, а не их рост. Граничным показателем индекса RSBI является предел в 50 пунктов – значения выше него означают рост, ниже – падение. Итак, по итогам III квартала композитное значение индекса выросло до 47 пунктов; наилучшее состояние можно отметить у среднего бизнеса (47 пунктов), наихудшее – у микробизнеса (44,0 пункта). По сфере деятельности наилучшую динамику демонстрируют производственные предприятия (46,5 пунктов), наихудшую – торговля (44,4 пункта). При этом, опрошенные игроки рынка отмечают положительную динамику по всем категориям, кроме доступности финансирования – улучшается ситуация в продажах и готовности к инвестированию.

В первой половине 2016 года рост объемов производства ЛКМ в России составил 8-10% по сравнению с предыдущим годом. Эксперты относятся оптимистично к данной цифре, считая, что это означает начало восстановления рынка после сокращения объемов в 2014-2015 гг. Сокращение потребления в этот период связано с падением реальных доходов населения. Происходит переход к сберегающей модели потребления. В сегменте b2b снизились инвестиции в основной капитал.

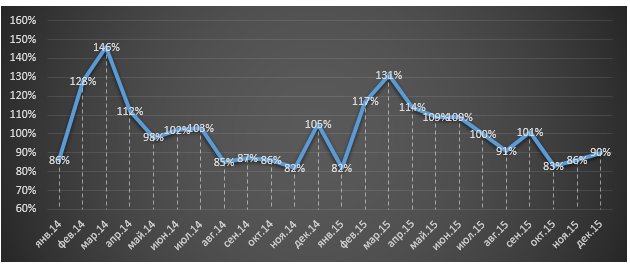

Рисунок 1. Динамика прироста производства ЛКМ в России в 2014-2015 гг., % к предыдущему месяцу

Рынок ЛКМ растет также и в стоимостном выражении за счет постоянного повышения цен на продукцию. В первом полугодии 2016 года прирост составил 8% в натуральном выражении и 2% в денежном по сравнению с аналогичным периодом 2015 года. По итогам 2016 года совокупный объем производства ЛКМ в России составил 845 тыс. тонн, что на 3,5% больше, чем в 2015 году. Учитывая, что индекс промышленного производства по итогам 2016 года составил 101,1%, можно говорить о том, что производство ЛКМ растет опережающими темпами. Эксперты отмечают, что за новейшую историю, это максимальный объем производства после 1992 года, когда было произведено 1,2 млн тонн ЛКМ.

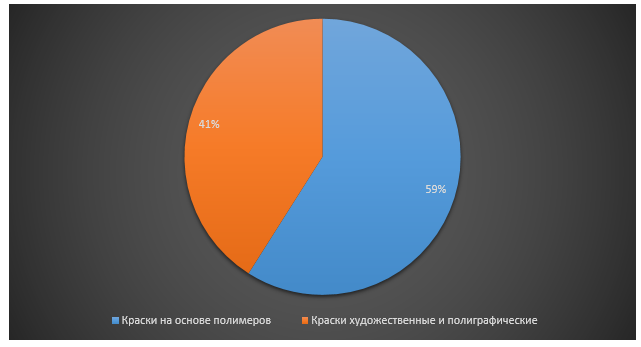

В структуре рынка ЛКМ основной объем занимают краски на основе полимеров (59% совокупного объема в натуральном выражении). За последние годы в структуре рынка не происходит значимых изменений по причине определенных характеристик производственных мощностей отечественных предприятий, ориентированных в первую очередь на производство полимерных ЛКМ.

Рисунок 2. Структура рынка по видам продукции в натуральном выражении

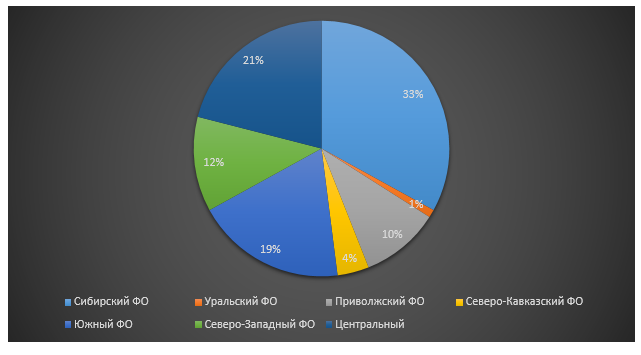

Наибольший объем производства приходится на Сибирский федеральный округ. На втором месте по объемам находится Центральный ФО, а на третьем – Южный ФО. По итогам 2016 года лидерами роста стали Ярославская область (9,13 тыс. тонн, прирост 9,3%) и Тамбовская область (18,2 тыс. тонн, +35%). Снижение темпов наблюдается в Новосибирской области (-11,5%) и республика Татарстан (-18,4%).

Рисунок 3. Структура производства ЛКМ в России по регионам

Самый крупный сегмент рынка ЛКМ – архитектурные краски. Объем данного сегменте напрямую связан с объемом рынка строительно-отделочных работ. На сегодняшний день основной задачей производителей архитектурных красок является снижение количества вредных испарений за счет использования меньшего количества растворителей.

Второй по величине сегмент – индустриальные краски, использующиеся в первую очередь в качестве защитных покрытий: антикоррозионных, морозоустойчивых, специальных покрытий при деревообработке и прочих; сюда также относятся краски для нанесения дорожной разметки. Этот сегмент в последнее время растет наиболее стабильно.

Третий большой сегмент – порошковые краски, используемые для окраски поверхностей в промышленных условиях. По большей части используются для окраски бытовой техники, металлических труб.

В условиях снижения выручки и рентабельности российских производителей ЛКМ, логичным шагом представляется стремление к снижению себестоимости продукции, в том числе и за счет использования более дешевых добавок. По этой причине многие производители в последние два-три года переходят на добавки китайского производства. В меньшей степени используются также добавки из Кореи и Индии.

По словам экспертов, китайская химическая промышленность в последнее время находится в стадии бурного роста, что вызвано преимущественно ростом спроса на внутреннем рынке. В частности, большие объемы приходятся на ЛКМ для таких отраслей как авиастроение и судостроение, объемы которых значительно выше российских. При этом, китайские производители ведут достаточно агрессивную ценовую политику, что негативно сказывается на возможностях развития российских производителей аналогичных товаров – при появлении нового российского перспективного производства, китайские производители начинают демпинговать.

Несмотря на тяжелые экономические условия, игроки рынка отмечают только небольшое снижение темпов роста рынка, даже не его стагнацию. Однако, различные сегменты имеют и разные тренды развития. Например, сегмент краски для дорожной разметки напрямую зависит от бюджета на дорожное строительство. В 2015 году бюджет на строительства дорог был урезан на 20%, что привело к снижению объемов продаж в сегменте на ту же величину.

Снижаются также объемы строительства и машиностроения, что влияет на сегмент промышленных ЛКМ, используемых для окраски металлоконструкций и различных приборов, станков и так далее. Снижается инвестиционная активность в этих сферах.

Возможно снижение объемов также и в сегменте порошковых красок, поскольку в целях экономии многие производители переходят на жидкие ЛКМ. Единственной большой надеждой отечественных производителей порошковых красок – строительство газопровода «Турецкий поток», который потребует огромного количества труб, которые в теории должны окрашиваться ЛКМ российского производства.

Сегмент бытовых красок демонстрирует смещение спроса от среднего в сторону бюджетного ценового сегмента при сохранении стабильных объемов продаж в натуральном выражении; высокие ценовые сегменты более стабильны. Также стабильность демонстрирует и сегмент автомобильных ЛКМ. Автомобили продолжают ремонтировать, следовательно, и спрос сохраняется.

Игроки рынка прогнозируют значительное снижение объемов импорта и рост объемов производства отечественных предприятий. Это вызвано значительным удорожанием импортной продукции за счет ослабления курса рубля и курсом на импортозамещение.

Экспорт в данной отрасли, как и во многих других, становится все более рентабельным из-за снижения курса рубля к мировым валютам. В 2016 году основной объем экспорта российской продукции пришелся на страны СНГ, о чем заявляют топ-менеджеры предприятий-лидеров по производству ЛКМ. Кроме того, растет спрос со стороны стран Латинской Америки, Ближнего Востока. Российский экспортный центр (РЭЦ) берет на себя помощь отечественным производителям в сфере поиска новых партнеров, консультаций, защите интеллектуальной собственности, продвижения товара на новых рынках, помощь в арбитражах за рубежом.

В совокупности, объем экспорта по итогам 2016 года составил более 85 тыс. тонн, что на 3,6% больше, чем в 2015 году. В натуральном выражении это составило рост на 13,5 тыс. тонн. Объем импорта же сократился на 12 тыс. тонн в натуральном выражении. Характерно, что внутреннее потребление ЛКМ увеличилось незначительно – на 2,5 тыс. тонн или 0,28%. По данным Росстата, потери от снижения импорта и увеличения экспорта компенсировались ростом (+ 28 тысяч тонн, что составляет + 3,6 %) внутреннего производства.

Несмотря на использование отечественными производителями ЛКМ все более бюджетных компонентов, следует ожидать продолжающегося роста цен на ЛКМ. При существующем значительном разрыве в ценах на импортную и российскую продукцию, игроки не хотят упускать возможность повысить рентабельность при отсутствии более дешевых альтернатив. Единственным конкурентом могут стать только китайские ЛКМ, однако и с ними связан ряд трудностей.

К основным тенденциям рынка можно отнести востребованность отечественных красок премиального ценового сегмента, которые в условиях дефицита импортной продукции становятся все более популярными. Вторая тенденция – позиционирование в качестве натуральных и экологически чистых продуктов. Многие российские производители сегодня пытаются снизить долю вредных летучих веществ в составе красок, увеличивается объем производства акриловых красок на водной основе. Однако, акриловые краски менее прочны, чем алкидные, поэтому основное направление исследований – придание акриловым краскам прочности алкидных.

Важным направлением развития для российских производителей – расширение ассортиментной линейки, которое позволяет значительно повысить конкурентоспособность. По этой причине ведущие предприятия строительной химии стремятся выпускать весь комплекс красок: индустриальных, флюоресцентных, архитектурных, витражных и прочих.

Согласно прогнозам Министерства экономического развития, основной тенденцией развития рынка в ближайшее время будет являться сокращение выпуска устаревшей лакокрасочной продукции и модернизация производства, что позволит освоить новые, более современные типы продукции.

На мировом рынке ЛКМ отмечается рост производства инновационных материалов, например, смарт-покрытий. К 2024 ожидается рост их производства в 18 раз. Если в 2015 году выпуск составил 610 млн долларов, то в 2024 году эта цифра может достигнуть 11 млрд долларов. Ежегодный темп прироста многослойных покрытий составит 35%. Драйвером роста данного сегмента является спрос со стороны высокотехнологичных производств: военной, аэрокосмической, автомобильной и медицинской промышленностей. В зависимости от потребителя изменяются и характеристики смарт-покрытий. Например, в военной промышленности востребованы антикоррозионные покрытия, в аэрокосмической – материалы, способные снизить вес и указать на повреждения. Основным рынком сбыта смарт-покрытий будет, с наибольшей вероятностью, Европа.

Денис Мирошниченко

(c) www.openbusiness.ru - портал бизнес-планов и руководств по открытию малого бизнеса

:

39 640 / 1 025

:

39 640 / 1 025