Бизнес-план магазина автомобильных товаров

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

1. РЕЗЮМЕ ПРОЕКТА

Цель проекта – организация магазина автомобильных товаров в г. Новосибирске. Магазин расположен в спальном районе с высокой плотностью населения, в непосредственной близости аналогичные магазины отсутствуют, что является основой конкурентоспособности предприятия. Ассортимент товаров относительно неширокий: расходные детали и материалы, детали подвески. Все товары неоригинальные, но являются лицензированными аналогами оригинальных. Ценовая категория – эконом и стандарт.

На фоне падения платежеспособности населения сократились продажи новых автомобилей, что привело к увеличению среднего возраста автопарка. Многие автомобили нуждаются в более частом обслуживании и ремонте. Кроме того, происходит смещение спроса в сторону неоригинальных деталей по причине их большей ценовой доступности.

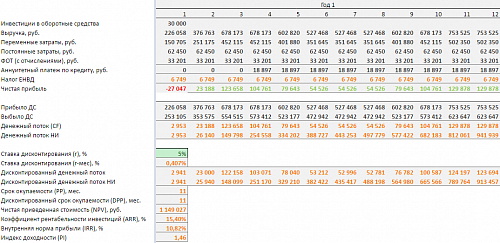

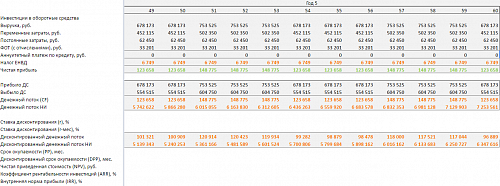

Таблица 1. Показатели эффективности проекта

|

Срок окупаемости (PP), мес. |

11 |

|

|

Дисконтированный срок окупаемости (DPP), мес. |

11 |

|

|

Чистая приведенная стоимость (NPV), руб. |

1 162 162 |

|

|

Коэффициент рентабельности инвестиций (ARR), % |

15,25% |

|

|

Внутренняя норма прибыли (IRR), % |

11,04% |

|

|

Индекс доходности (PI) |

1,48 |

|

2. ОПИСАНИЕ КОМПАНИИ И ОТРАСЛИ

В 2016 году количество автомобилей в России превысило 56 миллионов единиц. Из них 44 млн. – легковые автомобили, более 6 млн. грузовых автомобилей, 890 тысяч автобусов, 2,2 млн. единиц мототранспорта, более 3 млн. прицепов и полуприцепов. Автотранспорт остается одним из наиболее востребованных средством перевозки пассажиров и грузов.

При этом, почти 50% всего автотранспорта, эксплуатируемого в России, произведено ранее 2005 года, что означает потребность в частом обслуживании и ремонте. Экономический кризис в стране привел к снижению платежеспособности населению и росту рынка подержанных автомобилей при сокращении рынка новых. Это в значительной степени повлияло на рынок автозапчастей.

Отличительной особенностью рынка автомобильных запчастей является его высокая степень закрытости для оценки по причине высокой доли контрафактной и контрабандной продукции.

Рынок автозапчастей для подержанных автомобилей в 2014 году в натуральном выражении вырос на 2% по отношению к 2013 году, однако, по причине девальвации рубля, в денежном выражении объем рынка снизился на 1%. В 2015 году в натуральном выражении рынок вырос также на 2%, но снижение выручки составило уже порядка 3%. Всего выручка, по оценкам экспертов, составила 22 млрд. долларов. По итогам 2015 года, первичный автомобильный рынок сократился на 37,5%, что привело к дальнейшему смещению спроса в сторону деталей для подержанных автомобилей.

Наиболее популярными категориями на рынке сегодня являются элементы подвески (что отражает состояние дорог в стране), а также смазочных материалов и авторезины. Объем рынка шин в 2013 году составил 3 млрд. долларов или порядка 15% от общего объема рынка автозапчастей. Около 10% приходится на детали подвески – 2,2 млрд. долларов.

Одним из основных трендов рынка стало стремление автовладельцев к снижению затрат на обслуживание и ремонт. Обычно это делается за счет приобретения запчастей напрямую у производителя или дистрибьютора, минуя посредника – автомагазин, либо за счет откладывания ремонта «до последнего». Экономия также может достигаться путем обслуживания автомобилей в бюджетных автомастерских, а не у официального дилера или в сервисном центре высокого уровня. В последние два года вырос также спрос на автозапчасти бывшие в употреблении, стоимость которых примерно в два раза ниже, чем стоимость новых. Тем не менее, желание снизить затраты на обслуживание и ремонт может стать катализатором роста объемов продаж, поскольку бывшие в использовании и недорогие товары низкого качества требуют, как правило, более частой замены или даже могут приводить к выходу из строя узлов и агрегатов автомобиля, которые в свою очередь будут требовать ремонта или замены.

Среди производителей неоригинальных запчастей традиционно лидирует Китай. На долю китайской продукции приходится порядка трети рынка. Большую долю составляет контрабандная продукция, а также неоригинальные детали, произведенные без лицензии – их количество в общем объеме, по оценкам экспертов, составляет около 70%; объем только контрафакта – около трети объема рынка. В основном это расходные материалы и недорогие детали – тормозные колодки, фильтры, масла и детали подвески.

Политика импортозамещения привела к некоторому увеличению объемов производств автозапчастей – как для отечественных, так и для иностранных автомобилей – на российских мощностях, однако полностью покрыть потребность в них не удается. Как считают эксперты, говорить об импортозамещении в данном сегменте бессмысленно. По данным аналитиков РБК, это связано с тем, что на отечественных предприятиях отсутствует оборудование, с помощью которого можно произвести качественные аналоги оригинальных запчастей. Кроме того, цены российских аналогов существенно выше китайских при небольшой разнице в качестве.

Вследствие ослабления курса рубля и прочих негативных экономических факторов произошел значительный рост цен на автозапчасти. Увеличение стоимости некоторых деталей составило до 100%. Магазины автозапчастей пытаются компенсировать такой рост за счет собственной прибыли, но такие мероприятия не в силах полностью сдержать его.

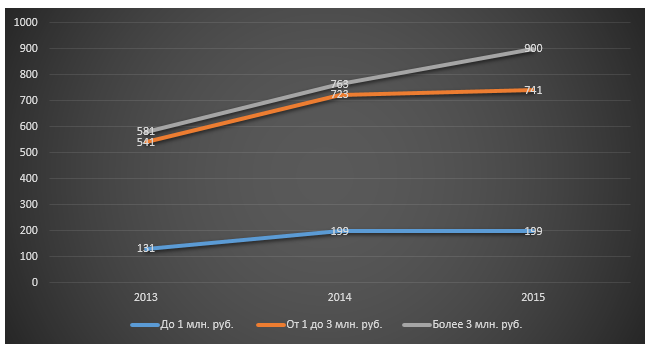

Рисунок 1. Темпы роста цен на оригинальные масляные фильтры для автомобилей различных ценовых категорий в 2013-2015 гг., руб./ед.

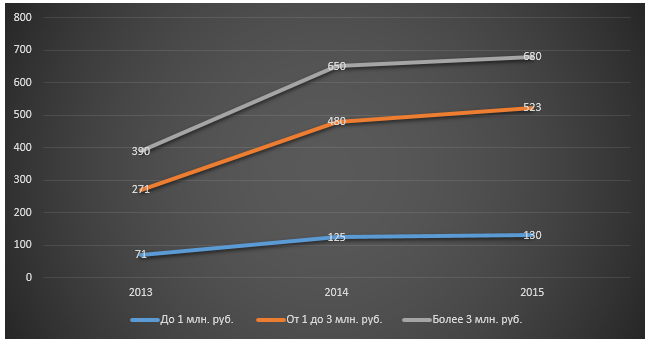

Рисунок 2. Темпы роста цен на неоригинальные масляные фильтры для автомобилей различных ценовых категорий в 2013-2015 гг., руб./ед.

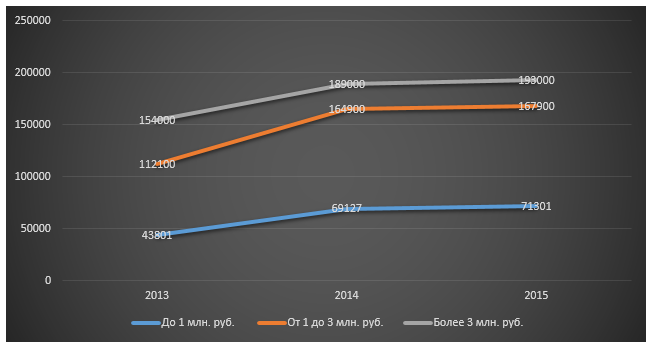

Рисунок 3. Темпы роста цен на оригинальные АКПП для автомобилей различных ценовых категорий в 2013-2015 гг., руб./ед.

Оригинальные запчасти попадают в Россию следующим путем: с производства на склад в Европе, затем – на склад в России, откуда осуществляется дистрибуция по официальным дилерам. Такая логистическая схема исключает перепродажу товаров на пути к потребителю.

«Серая» логистика предполагает другой путь: товар различными альтернативными путями поставляется посреднику или напрямую потребителю. По большей части поставки организуются из ОАЭ, поскольку оригинальная продукция там значительно дешевле.

Отличительной особенностью российского рынка автозапчастей является небольшое количество складов. Из-за широкой номенклатуры розничные магазины не хранят весь объем у себя, а при необходимости заказывают нужную позицию у поставщика. Это значительно увеличивает сроки поставки товара конечному потребителю – вплоть до двух-трех месяцев.

Наблюдается смещение покупательской активности в сторону интернет-магазинов, характерное для всего рынка в целом. Благодаря отсутствию ряда статей расходов, свойственных традиционным физическим магазинам, они имеют возможность предлагать более доступные цены, что на сегодняшний день является критически важным фактором.

Согласно мнению экспертов и участников рынка, спрос на автомобильные запчасти в ближайшее время будет продолжать расти, что связано с общим старением автопарка. Наибольшим спросом будут пользоваться запчасти для новых и подержанных автомобилей отечественного производства и подержанных иномарок. Также спросом будут пользовать в первую очередь неоригинальные детали как более доступные по цене.

По данным опроса ВЦИОМ, только 6% автовладельцев готовы отказаться от поездок на личном автомобиле, в то время как 64% заявили, что не откажутся от автомобиля ни при каких обстоятельствах.

Учитывая все приведенные данные, можно сделать вывод о высокой степени перспективности проекта. Проектом предполагается организация магазина автозапчастей с ассортиментом бюджетного и среднего ценового сегментов. Ассортиментная линейка включает такие детали повышенного спроса как расходные материалы и детали подвески.

Расположение магазина – Ленинский район г. Новосибирска. Новосибирск – третий по численности населения город России (1,5 млн. чел.), административный центр Сибирского ФО и Новосибирской области. Торговый, деловой, промышленный и культурный центр федерального значения. Ленинский район – третий по величине и самый заселенный район города, население которого составляет 298 тыс. чел.

Магазин располагается на арендованной площади на первом этаже многоэтажного жилого дома, имеет отдельный вход со стороны одного из основных проспектов района, что обеспечивает высокий трафик посетителей. В основе конкурентоспособности лежат следующие факторы:

-

отсутствие прямых конкурентов в непосредственной близости

-

ассортимент включает только ходовые товары, что обеспечивает быструю оборачиваемость склада

-

наличие прямого поставщика на территории Новосибирска, предоставляющего цену на условиях «опт от одной штуки»

3. ОПИСАНИЕ ТОВАРОВ И УСЛУГ

Магазин реализует автомобильные товары высокого спроса. Все товары – неоригинальные, но произведены лицензированными производителями и являются полными аналогами оригинальных деталей. Поскольку даже при относительно узкой ассортиментной линейке, перечень состоит из нескольких сотен позиций, для удобства в расчетах используются товарные группы и средний чек по ним. Перечень товарных групп приведен в Табл. 2.

Таблица 2. Перечень товарных групп и цены реализации

|

№ |

Наименование товарной группы |

Средняя цена реализации в группе, руб./ед. |

|

1 |

Колодки тормозные (зад./перед.) |

920 |

|

2 |

Детали подвески (опоры, рычаги и т.д.) |

650 |

|

3 |

Детали подвески (стойки амортизатора) |

3 100 |

|

4 |

Ремень ГРМ |

1 100 |

|

5 |

Свечи зажигания |

330 |

|

6 |

Фильтры (воздушные, масляные, топливные) |

350 |

|

7 |

Аксессуары |

400 |

Как показывает анализ рынка, цены соответствуют среднерыночным.

4. ПРОДАЖИ И МАРКЕТИНГ

Продажи осуществляются через торговый зал магазина. Целевая аудитория – автовладельцы, проживающие в Ленинском районе г. Новосибирска, преимущественно мужчины в возрасте 22 – 60 лет, владельцы отечественных автомобилей и недорогих иномарок, проводящие часть работ по обслуживанию и ремонту самостоятельно.

В основе конкурентоспособности проекта лежит востребованность товаров ассортиментной линейки, а также территориальная близость к потребителю. Цена в данном случае не является ни преимуществом, ни недостатком, поскольку соответствует среднерыночному уровню.

Помещение магазина находится на первом этаже многоэтажного жилого здания с отдельным входом со стороны одной из главных магистралей района с большим трафиком – как пешеходным, так и автомобильным. Перед магазином имеются парковочные места, на которых в течение рабочего дня без проблем можно оставить автомобиль, что важно для посетителей магазина.

Вход оформлен привлекающей внимание вывеской (световой короб). На этапе старта проекта проводятся промо-акции с раздачей флаеров и визиток владельцам автомобилей, припаркованных в непосредственной близости от магазина. Флаеры также распространяются вместе с почтой по почтовым ящикам в пределах Ленинского района. Клиентам, пришедшим с флаером или визиткой, предлагается скидка до 10% в зависимости от товарной группы. Релевантным вариантом рекламы может быть также реклама в лифтах.

Продвижение торговой марки магазина осуществляется также через интернет, в частности, через социальные сети vk.com, ok.ru. Для этого создаются страницы, наполняемые различным контентом:

-

полезная информация об уходе за автомобилем, о самостоятельном ремонте

-

информация о новинках рынка и новостях автопроизводителей

-

развлекательный контент – шутки, забавные картинки

-

вовлекающий контент – конкурсы, опросы

-

рекламный контент

Прямые конкуренты расположены на значительном удалении от магазина, что значительно повышает конкурентоспособность проекта. Спрос на товары проекта имеет достаточно равномерный характер с небольшими сезонными колебаниями в период весенне-осеннего обслуживания автомобилей.

Таблица 3. Плановые объемы продаж

|

ТОВАР/УСЛУГА |

СРЕДНИЙ ПЛАНОВЫЙ ОБЪЕМ ПРОДАЖ, ед./мес. |

ЦЕНА ЗА ЕД., руб. |

ВЫРУЧКА, руб. |

ПЕРЕМЕННЫЕ ЗАТРАТЫ, руб. |

|

|

1 |

Колодки тормозные |

120 |

920 |

110 340 |

73 560 |

|

2 |

Детали подвески (опоры, рычаги…) |

90 |

650 |

58 455 |

38 970 |

|

3 |

Детали подвески (стойки…) |

60 |

3 101 |

186 030 |

124 020 |

|

4 |

Ремни ГРМ |

50 |

1 100 |

54 975 |

36 650 |

|

5 |

Свечи зажигания |

200 |

330 |

66 000 |

44 000 |

|

6 |

Фильтры (воздушные, масляные, топливные…) |

200 |

350 |

69 900 |

46 600 |

|

7 |

Аксессуары |

150 |

401 |

60 075 |

40 050 |

|

8 |

Аккумуляторные батареи |

25 |

3 750 |

93 750 |

62 500 |

|

9 |

Щетки стеклоочистителя |

60 |

900 |

54 000 |

36 000 |

|

Итого: |

753 525 |

502 350 |

5. ПЛАН ПРОИЗВОДСТВА

Магазин размещается в арендуемом помещении площадью 30 м2, из которых 15 - площадь торгового зала, остальное – склад и подсобные помещения. Подключены все коммуникации, помещение соответствует требованиям надзорных органов; помещение требует косметического ремонта. Складские помещения оборудованы стеллажами, введена строгая система маркировки и складирования для быстрого поиска необходимого товара.

Торговое оборудование, включая контроль-кассовую технику, приобретается у поставщиков в г. Новосибирске. Заключается договор обслуживания ККМ. ККМ соответствует последним требованиям законодательства об электронной передаче информации в налоговую службу.

Поставщик товара – федеральная оптовая компания, специализирующаяся на автомобильных деталях. Склад поставщика расположен в г. Новосибирске, что позволяет максимально сократить затраты на логистику и срок поставки. Предполагается самовывоз товара клиентом.

6. ОРГАНИЗАЦИОННЫЙ ПЛАН

В качестве организационно-правовой формы предприятия выбрано ИП, форма налогообложения – ЕНВД. Предполагается самозанятость инициатора проекта, который выполняет все руководящие функции, занимается маркетингом и закупками, а также работает в качестве сменного продавца в магазине. Для выполнения руководящих функций инициатор проекта обладает всеми необходимыми знаниями и навыками, имеет опыт работы в сфере торговли.

Весь процесс реализации проекта можно условно разделить на три основных этапа: подготовительный, этап роста, операционный этап. В ходе подготовительного этапа осуществляется ремонт помещения, заключаются договоры поставки, проводится подбор сменного продавца. Длительность этого этапа – один месяц. На этапе роста происходит развитие проекта вплоть до достижения плановых объемов продаж. Длительность этого этапа – 9-10 месяцев. Этап операционной деятельности не ограничен во времени и зависит от состояния экономической конъюнктуры.

Таблица 4. Штатное расписание и фонд оплаты труда

|

Должность |

Оклад, руб. |

Кол-во, чел. |

ФОТ, руб. |

|

|

Административный |

||||

|

1 |

Бухгалтер |

2 500 |

1 |

2 500 |

|

Торговый |

||||

|

2 |

Продавец |

23 000 |

1 |

23 000 |

|

Итого: |

25 500,00 ₽ |

|||

|

Социальные отчисления: |

7 650,00 ₽ |

|||

|

Итого с отчислениями: |

33 150,00 ₽ |

|||

7. ФИНАНСОВЫЙ ПЛАН

Финансовый план проекта составлен на пятилетний срок (Прил. 1). В плане учитываются все доходы и расходы проекта, определяются денежные потоки каждого периода. Под доходами понимается выручка от операционной деятельности, другие виды доходов проектом не предусмотрены. Ежегодная выручка после выхода на плановые объемы продаж – 8,6 млн. руб.; чистая прибыль после уплаты налогов – 1,5 млн. руб.

Инвестиционные затраты по проекту – 785 000 рублей, из которых собственные средства инициатора проекта – 500 000 рублей. Недостаток средств планируется покрыть с помощью банковского кредита на срок 24 месяца под 18% годовых. Выплата кредита осуществляется аннуитетными платежами, кредитные каникулы – три месяца.

Таблица 5. Инвестиционные затраты

|

|

НАИМЕНОВАНИЕ |

СУММА, руб. |

|

Недвижимость |

||

|

1 |

Ремонт склада и офиса |

70 000 |

|

Оборудование |

||

|

2 |

Торговое оборудование и ККМ |

160 000 |

|

Нематериальные активы |

||

|

3 |

Разработка веб-сайта |

35 000 |

|

4 |

Стартовая рекламная кампания |

30 000 |

|

5 |

Арендный депозит |

60 000 |

|

Оборотные средства |

||

|

6 |

Оборотные средства |

30 000 |

|

7 |

Закупка первой партии товара на склад |

400 000 |

|

Итого: |

785 000 ₽ |

|

|

Собственные средства: |

500 000,00 ₽ |

|

|

Требуемые заемные средства: |

285 000 ₽ |

|

|

Ставка: |

18,00% |

|

|

Срок, мес.: |

24 |

|

Переменные затраты включают закупочную стоимость товаров, а также затраты на их транспортировку на склад магазина (Табл. 6). Постоянные затраты включают арендную плату, рекламу, амортизацию и прочие регулярные платежи (Табл. 7). Размер амортизационных отчислений рассчитан линейным методом, исходя из срока полезного использования основных средств и нематериальных активов в пять лет.

Таблица 6. Переменные затраты

|

ТОВАР/УСЛУГА |

ЗАТРАТЫ НА ЕД., руб. |

ТОРГОВАЯ НАЦЕНКА, % |

СТОИМОСТЬ ЕДИНИЦЫ, руб. |

|

|

1 |

Колодки тормозные |

613 |

50% |

920 |

|

2 |

Детали подвески (опоры, рычаги…) |

433 |

50% |

650 |

|

3 |

Детали подвески (стойки…) |

2 067 |

50% |

3 101 |

|

4 |

Ремни ГРМ |

733 |

50% |

1 100 |

|

5 |

Свечи зажигания |

220 |

50% |

330 |

|

6 |

Фильтры (воздушные, масляные, топливные…) |

233 |

50% |

350 |

|

7 |

Аксессуары |

267 |

50% |

401 |

|

8 |

Аккумуляторные батареи |

2 500 |

50% |

3 750 |

|

9 |

Щетки стеклоочистителя |

600 |

50% |

900 |

|

Итого: |

11 499 ₽ |

Таблица 7. Постоянные затраты

|

НАИМЕНОВАНИЕ |

СУММА В МЕС., руб. |

|

|

1 |

Арендная плата |

30 000 |

|

2 |

Реклама |

20 000 |

|

3 |

Коммунальные платежи |

3 000 |

|

4 |

Телефония и интернет |

1 200 |

|

5 |

Амортизация |

3 250 |

|

6 |

Коммерческие расходы |

3 000 |

|

7 |

Управленческие расходы |

2 000 |

|

Итого: |

62 450 ₽ |

8. ОЦЕНКА ЭФФЕКТИВНОСТИ

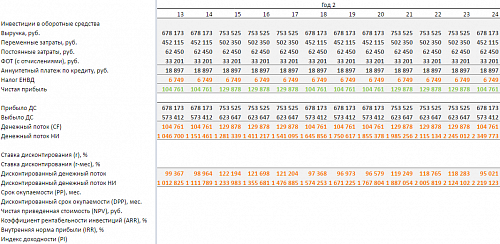

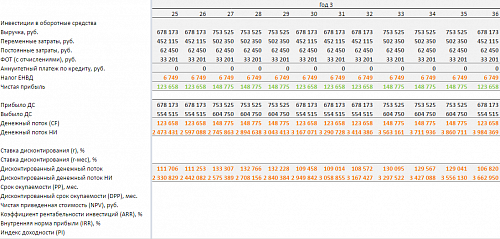

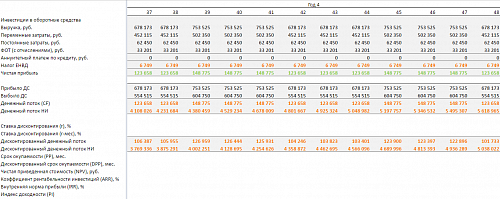

Оценка эффективности проекта осуществляется на основе анализа финансового плана, денежных потоков и простых и интегральных показателей эффективности (Табл. 1). Для учета изменения стоимости денег во времени используется метод дисконтирования денежных потоков. Ставка дисконтирования – 5%.

Простой (PP) и дисконтированный (DPP) срок окупаемости проекта – 11 месяцев. Чистый дисконтированный доход (NPV) – 1 149 027 руб. Внутренняя норма прибыли (IRR) – 11%. Индекс доходности (PI) – 1,46. Все эти показатели свидетельствуют об инвестиционной привлекательности проекта. Низкая ставка дисконтирования допустима, поскольку основным инвестором выступает инициатор проекта, для которого подобная норма прибыльности является удовлетворительной. Банк получает залог в виде приобретаемых основных средств, кроме того, финансовый план свидетельствует о стабильности предприятия.

9. ГАРАНТИИ И РИСКИ

Для оценки рисков, связанных с реализацией проекта, проводится анализ внутренних и внешних факторов. К внутренним можно отнести:

-

неверный выбор места расположения магазина, что повлияет на трафик посетителей и недополучение дохода – данный вариант представляется маловероятным, поскольку магазин расположен на главной транспортной магистрали района и имеет автомобильную парковку перед входом; в случае реализации данного варианта необходимо предусмотреть возможность оперативного переезда в другое место

-

неверное формирование ассортиментной линейки, что также может привести к невыходу на плановые объемы продаж – необходимо проводить постоянный мониторинг объемов продаж и оборачиваемости склада, мониторинг конкурентов, а также получение обратной связи от клиентов для корректировки ассортимента.

Основным внешним фактором можно считать появление прямых конкурентов на территории Ленинского района. На этот случай необходимо предусмотреть формирование пула лояльных клиентов за счет высокого качества обслуживания, а также за счет программ лояльности – скидок постоянным покупателям и т.д. Необходимо также предусмотреть возможность расширения ассортимента для привлечения большего количества покупателей.

10. ПРИЛОЖЕНИЯ

ПРИЛОЖЕНИЕ 1

Финансовый план

:

39 640 / 1 025

:

39 640 / 1 025