Обзор рынка мяса и мясопродуктов

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

Данный анализ рынка выполнен на основании информации из независимых отраслевых и новостных источников, а также на основании официальных данных Федеральной службы государственной статистики. Интерпретация показателей производится также с учетом данных, доступных в открытых источниках. В аналитику включены репрезентативные направления и показатели, обеспечивающие наиболее полный обзор рассматриваемого рынка. Анализ проводится в целом по РФ, а также по федеральным округам; Крымский федеральный округ не включен в некоторые обзоры по причине отсутствия статистических данных.

1.ОБЩИЕ СВЕДЕНИЯ

Мясные продукты являются одним из наиболее востребованных продуктов питания в мире. В России культура питания предусматривает, как правило, наличие мяса практически во всех блюдах: супах, многих салатах, горячих (вторых блюдах), холодных закусках.

Под мясными продуктами имеются в виду продукты, изготовленные из натурального мяса. ГОСТ Р 52427-2005 приведено определение мясных продуктов: «пищевой продукт, изготовленный с использованием или без использования немясных ингредиентов, в рецептуре которого массовая доля мясных ингредиентов выше 60%».

Также выделяют следующие понятия:

- мясосодержащий продукт – массовая доля мяса от 5% до 60% включительно;

- мясорастительный продукт – массовая доля мяса от 30% до 60% включительно, используются растительные ингредиенты;

- растительно-мясной продукт – массовая доля мяса от 5% до 30% включительно, используются растительные ингредиенты;

- аналог мясного продукта – пищевой продукт, аналогичный мясному продукту по органолептическим показателям, изготовленный по мясной технологии с использованием немясных ингредиентов животного и/или растительного, и/или минерального происхождения, с массовой долей мясных ингредиентов не более 5%.

Наибольшая доля потребления мяса в России приходится на свинину и птицу – порядка 80% от общего объема.

2. КЛАССИФИКАТОР ОКВЭД

Производство мясных продуктов, согласно классификатору ОКВЭД, относится к разделу 15.1 «Производство мяса и мясопродуктов», который включает в себя следующие подразделы:

- 15.11 «Производство мяса»;

- 15.11.1 «Производство мяса и пищевых субпродуктов крупного рогатого скота, свиней, овец, коз, животных семейства лошадиных»;

- 15.11.2 «Производство щипаной шерсти, сырых шкур и кож крупного рогатого скота, животных семейства лошадиных, овец, коз и свиней»;

- 15.11.3 «Производство пищевых животных жиров»;

- 15.11.4 «Производство непищевых субпродуктов»;

- 15.12 «Производство мяса сельскохозяйственной птицы и кроликов»;

- 15.12.1 «Производство мяса и пищевых субпродуктов сельскохозяйственной птицы и кроликов»;

- 15.12.2 «Производство пера и пуха»;

- 15.13 «Производство продуктов из мяса и мяса птицы»;

- 15.13.1 «Производство готовых и консервированных продуктов из мяса, мяса птицы, мясных субпродуктов и крови животных»;

- 15.13.9 «Предоставление услуг по тепловой обработке и прочим способам переработки мясных продуктов».

3. АНАЛИЗ СИТУАЦИИ В ОТРАСЛИ

Рынок мяса в России является крупнейшим из продовольственных, опережая зерновой и молочный рынки. Тем не менее, совокупная емкость рынка в 2015 году сократилась, продолжая тренд прошлых лет. По оценкам Института конъюнктуры аграрного рынка (ИКАР), в 2015 году она составила 1,6 млн. тонн, что на 1,6% ниже 2014 года. Темп снижения, однако, уменьшился – с 2,8% в 2014 году. Исходя из официальных данных по численности населения России, среднедушевое годовое потребление мяса составляет на конец 2015 года 72,6 кг/чел.

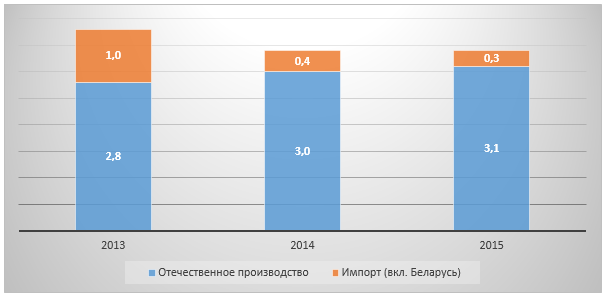

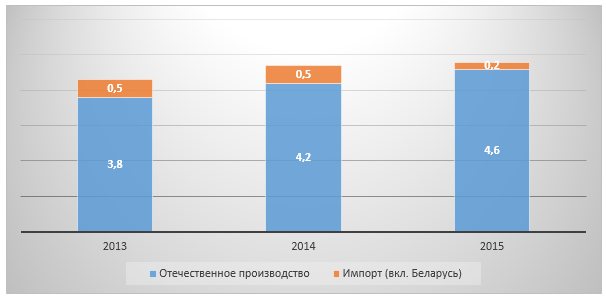

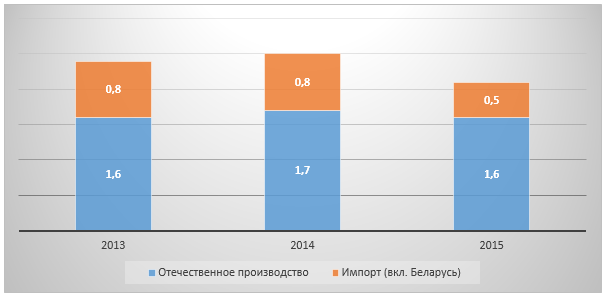

В то же время, благодаря программе импортозамещения, растет доля отечественных производителей, что подтверждается данными ИКАР и Росстата. Импорт мяса в Россию сократился с 1,8 млн. тонн в 2014 году до 1,2-1,3 млн. тонн в 2015 (-33%). Основными факторами оказались: запрет поставок свинины из ЕС, падение курса рубля, из-за которого импортная продукция оказалась фактически неконкурентоспособной.

Совокупный выпуск мяса российскими предприятиями в 2015 году вырос примерно на 5%, при этом, наибольшие темпы роста показало птицеводство (+8% к 2014 г.). Свиноводство растет одинаковыми темпами на протяжение последних лет (+4,5% к 2014 г.); выпуск говядины стабильно сокращается (-1,1% к 2014 г.). Наблюдается тенденция увеличения доли корпоративных производителей за счет снижения доли частных подсобных хозяйств. Как часть сектора птицеводства, наиболее активно растет производство мяса индейки – она становится все более популярной в России.

Рисунок 1. Динамика емкости рынка мяса свинины в 2013-2015 гг., млн. тонн

Рисунок 2. Динамика емкости рынка мяса птицы в 2013-2015 гг., млн. тонн

Рисунок 3. Динамика емкости рынка мяса говядины в 2013-2015 гг., млн. тонн

Динамика цен на мясо различна для каждого сегмента рынка. Однако общим влияющим фактором стало снижение платежеспособности населения, которое привело к сдерживанию и даже некоторому снижению оптовых цен к концу 2015 года на фоне роста себестоимости продукции. При этом, розничные цены практически не снижались; цены на говядину, наоборот, снижаясь в опте, росли в рознице.

Негативные экономические факторы в 2014-2015 годах привели к отсутствию новых проектов в сфере животноводства. Инвестирование в развитие осуществлялось только уже существующими крупными игроками рынка за счет налаженных связей с банками, наличия относительно ликвидных активов, более низкой стоимостью капитала по сравнению с новыми игроками.

По данным ИКАР, в 2016 году ожидается реализация двух противоположных тенденций в отрасли. С одной стороны, рост производства свинины и птицы будет расти – в первую очередь за счет отечественных производителей при снижении импорта. С другой стороны, снижение потребительской способности и сокращение потребления. Ожидается смещение спроса в сторону наиболее дешевого белка – куриного мяса. На этом фоне ожидается дальнейшее снижение оптовых цен на другие виды мяса, что, при росте себестоимости, может привести к уходу с рынка ряда игроков.

Преимуществом для производителей может стать освоение экспортных рынков. Учитывая слабые позиции рубля по отношению к мировым валютам, российская продукция может стать в высшей степени конкурентоспособной на зарубежных рынках. В 2015 году объем экспорта уже повысился, достигнув поставленной цели в 100 тыс. тонн в весе продукта. Увеличивается объем экспорта в страны Таможенного союза, проведены тестовые поставки мяса говядины, курицы и индейки в такие страны как Бахрейн, ОАЭ, Иордания, ряд стран Африки.

С января по март 2016 года скота и птицы (в живой массе) произведено на 188,6 тонн больше, чем за аналогичный период 2014 года (+8,4%). Прирост произошел за счет роста производства:

- свиней на убой – на 13,6%;

- птицы – на 6,8%;

- крупного рогатого скота – на 1,9%.

За январь-март 2016 года промышленное производство говядины выросло на 11,8% по отношению к соответствующему периоду 2015 года. Производство свинины – на 12,0%. Производство мяса птицы – на 5,9%.

В январе – марте 2016 года импорт мяса в натуральном выражении вырос на 2,6% по сравнению с аналогичным периодом 2015 года; в стоимостном выражении это составило на 25,4% меньше.

4. АНАЛИЗ ДАННЫХ ФЕДЕРАЛЬНОЙ СЛУЖБЫ ГОСУДАРСТВЕННОЙ СТАТИСТИКИ

Данные Росстата, которые служба получает путем сбора официальных данных с участников рынка, могут не совпадать с данными аналитических агентств, аналитика которых основана на проведении опросов и сборе неофициальных данных.

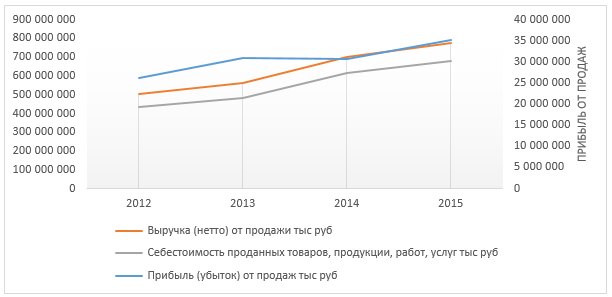

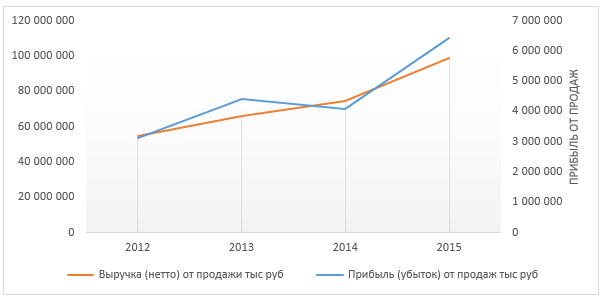

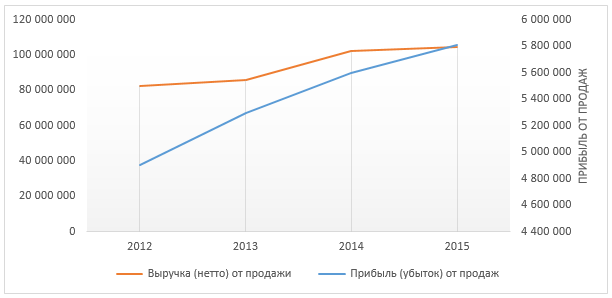

Рисунок 4. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., тыс. рублей

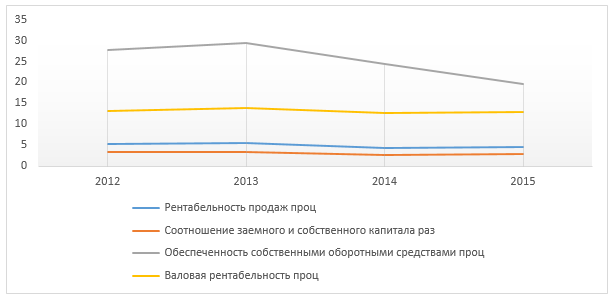

Рисунок 5. Динамика финансовых коэффициентов отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг.

Как видно из приведенных диаграмм, себестоимость и выручка растут параллельно, что удерживает прибыль практически на одном уровне, в достаточно узких границах. Рентабельность продаж в 2014-2015 годах несколько снизилась, валовая рентабельность практически не изменилась. Существенно снизилась обеспеченность собственными оборотными средствами.

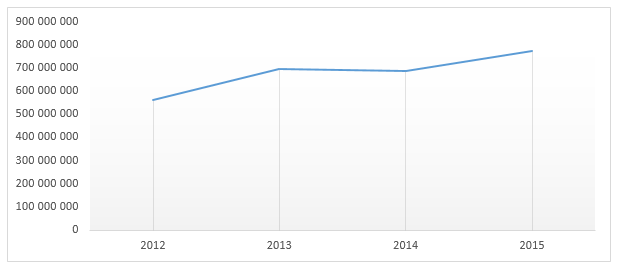

Рисунок 6. Отгружено товаров собственного производства в 2012-2015 гг. по отрасли, тыс. руб.

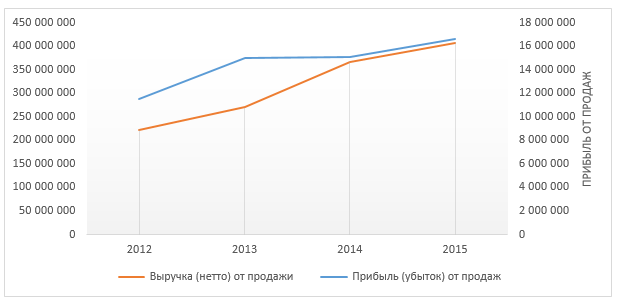

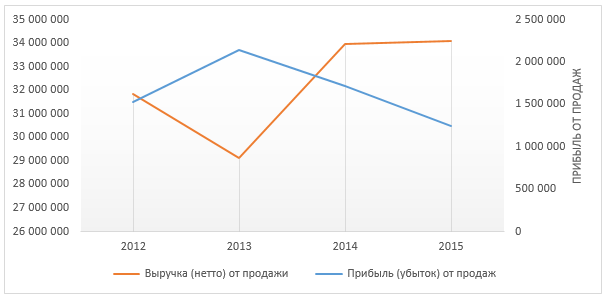

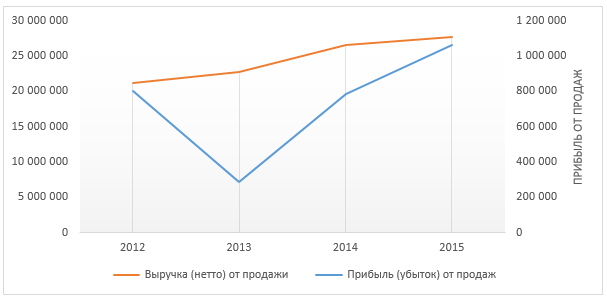

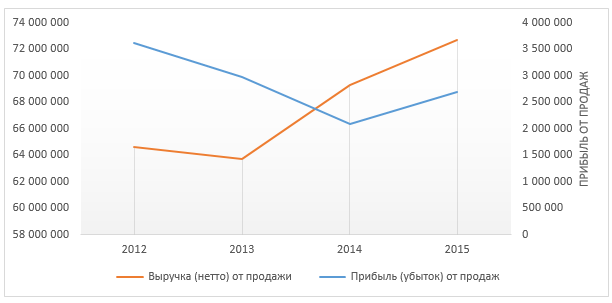

Рисунок 7. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., СЗФО, тыс. рублей

Рисунок 8. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., ЦФО, тыс. рублей

Рисунок 9. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., ПФО, тыс. рублей

Рисунок 10. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., ЮФО, тыс. рублей

Рисунок 11. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., УФО, тыс. рублей

Рисунок 12. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., СФО, тыс. рублей

Рисунок 13. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., ДВФО, тыс. рублей

Рисунок 14. Динамика финансовых показателей отрасли по разделу ОКВЭД 15.1 в 2012-2015 гг., СКФО, тыс. рублей

Таблица 1. Финансовые показатели отрасли по разделу ОКВЭД 15.1 в 205 году, КФО, тыс. рублей

|

№ |

Наименование показателя |

2015 |

|

1 |

Прибыль (убыток) от продаж |

147 501 |

|

2 |

Выручка (нетто) от продажи |

2 190 896 |

Как видно из приведенных диаграмм, отрасль в последние годы показывает достаточно стабильный рост во всех регионах. Исключение составляет ЮФО, в котором несмотря на рост выручки в 2015 году, прибыль снизилась. В целом же, динамика показателей в регионах повторяет общую картину по стране.

5. ЗАКЛЮЧЕНИЕ

Производство мяса и мясопродуктов в России в последние годы растет. Основной драйвер роста отрасли – курс на импортозамещение. При этом, спрос смещается в сторону более дешевых видов продукции – в первую очередь, куриного мяса. В ближайшие годы следует ожидать сохранения данного тренда. Наиболее перспективным направлением развития, на фоне снижения емкости внутреннего рынка, следует считать освоение рынков экспортных.

Денис Мирошниченко

(c) www.openbusiness.ru - портал бизнес-планов и руководств по открытию малого бизнеса

:

39 640 / 1 025

:

39 640 / 1 025